どうも!ブログ管理人のあきピーです。

いきなりですが、「老後2,000万円問題」覚えてますか?

発表されたのはコロナ禍前の2019年、当時はかなり大炎上したことを記憶しています。金融庁の金融審議会の市場ワーキング・グループの報告書から始まった「老後2,000万円問題」。

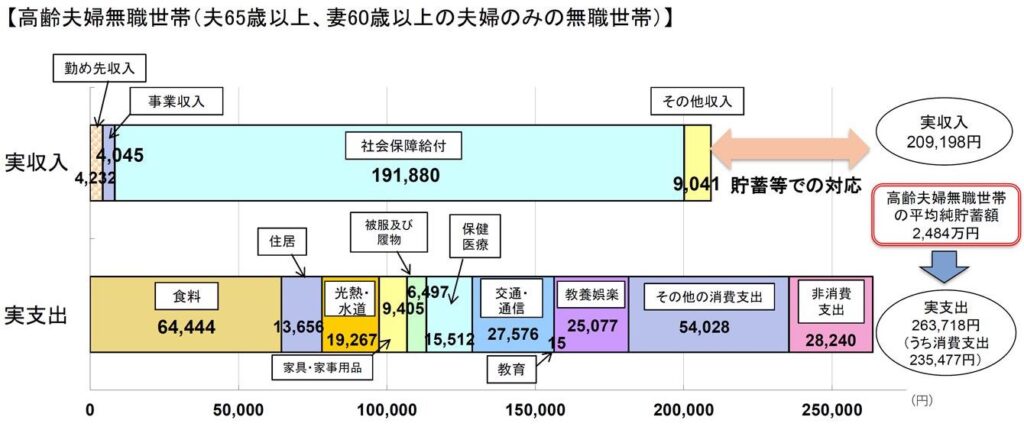

この表は、ある高齢夫婦の収入と支出を表しており、その差5万4519円の不足。この不足額を、老後30年間とした場合に、老後に不足する額は2,000万円と算出されています。

この内容が物議を醸し、さまざまなメディアで取り上げられ、さまざまな議論が行われていました。

「老後に2,000万円必要だ」と、この部分だけを切り取ると、「少子高齢化が加速する日本で、政府は何も考えていないなのか?何のために年金払っているんだ?政府が簡単に言うなよ!」と思うのが一般的かなと思います。

しかしながら、自分ごととしてこのテーマと向き合ってみると、高齢者とそれらを支える現役と呼ばれる世代のバランスが既に崩れてきているこの日本で、近い将来そのバランスは更に大きく崩れ、社会保障制度の縮小•見直しという場面は、想像できる未来であるということ。

誰しもが必ず直面する問題であり、自分ごととして改めて考えた場合、この問題の本質は何なのか?

生活「生き方」の多様化がこれだけ進んでいる現状では、このテーマの本質は「人それぞれ迎える老後のあり方が異なる」ということであり「どんな老後を過ごしたのか?」はないでしょうか?

オイラのテーマは「家族といつまでも楽しく過ごす!」ポイントは3つ

- ある程度の資産は必要。国に頼らない「自分年金」を用意する。

- 資産形成に向けて、家計簿(キャッシュフロー)の見直し。

- 何より楽しく!自分(家族)に合った健全で楽しいライフワークの維持。

コロナ禍も相まって、誰にでもやってくる「老後」=「将来」に対する不安を現実のものとして捉える人が増えてきたこともあり(少なくとも私はそう感じています)、投資を始める人が増えているのかなと感じています。

投資といって真っ先に思い浮かぶのは「株」だったり、これも最近よく聞こえてくる「仮想通貨」だと思います。大きな金額を動かして、大きな利益を取りに行く。憧れちゃいますよね。でも、初心者にはリスクが高いと思います。

オイラは投資初心者です!

自分の勉強も兼ねて、少額(=余剰資金)で取り組むことができる「投資信託」から始めてみました。

いつかは正しい知識を身につけて、自分の資産も増やしつつ、同じ悩みや不安を感じている人に届いてくれると嬉しいなという思いで、この記事を作ることに至りました。

最後まで読んでくれると嬉しいです!

「投資信託」って何?

「投資信託」はよく聞くけど、どういう仕組みなのか、実はいまいちわかっていないため、「一般社団法人 投資信託協会」のホームページを覗いてみました。

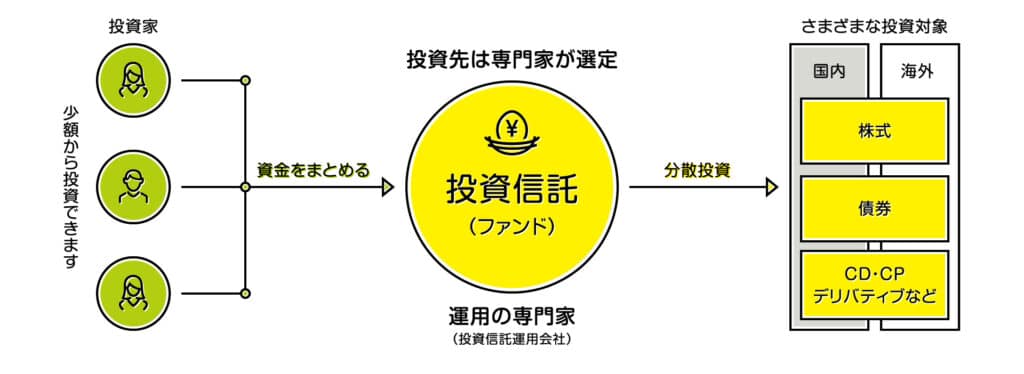

「投資信託」とは、一言でいえば「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債権などに投資・運用する金融商品。その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」です。

投資信託の運用成績は市場環境などによって変動します。つまり、投資信託の運用がうまくいって利益が発生することもあれば、運用がうまくいかず投資した額を下回って損が発生することもあります。

投資信託の運用によって生じる利益や損は、それぞれの投資額に応じてすべて投資家に帰属します。つまり、投資信託は元本が保証されている金融商品ではありません。

一般社団法人 投資信託協会HPより(toushi.or.jp)

この点が銀行の預金などとは違い、あくまでも投資でありリスクがある、ということを認識する必要があります。

ものすごく簡単に言うと、投資信託は『自分のお金をプロに預けて、手数料を支払ってに運用してもらう。』と言うもの。あくまでも、自分のお金を運用するので、元本が保証されるものではありません。

運用してもらうのに必要な手数料について見ていきましょう。

「手数料」を理解しよう!

「手数料」を知らないまま投資信託をはじめてしまった場合、うまく運用できたとしても「あれ、これだけしか手元に残らないの?」と言うことになるかもしれません。これ、私の実体験です。知り合いに頼まれて投資信託を始めたんですが、「手数料」のことを全く知りませんでした。いざ、解約してみると元本割れ。手数料の高い商品だったんです泣

投資信託を行なっていく上で、必ず押さえて欲しいのが「手数料」です。「手数料」の理解が深まると自分に合った商品を購入することがきるようになるでしょう。

販売手数料(売買委託手数料)

文字通り、投資信託の購入時に販売会社に支払う費用のことです。申込価額の数%をその費用として直接支払います。

ファンドや販売会社よってはこの費用がない場合もあり、費用がかからないことから「ノーロード」と呼ばれます。

信託報酬 (運用管理費用)

投資家に代わって、投資信託販売会社が投資、運用など投資信託を管理するのに係る費用を支払います。これを「信託報酬」または「運用管理費用」と言います。

投資信託を保有している間、投資信託の保有額に応じて日々支払う費用。年率でいくら支払うのか、目論見書などに記載されています。

一般的には比較的安定しているインデックス型より、リターンの大きいアクティブ型の商品の方が、信託報酬は高くなりがちです。また、商品によっては信託報酬が固定されているものもあれば、投資信託の純資産額に応じて変動していくものもあります。

解約手数料(信託財産留保額)

信託財産留保額とは、投資信託を解約する際に発生する手数料です。解約時の投資信託の基準額に対して、手数料が差し引かれます。

ただし、販売会社によっては、信託財産留保額そのものを導入していない会社も存在します。

この場合、そもそも解約時に手数料が差し引かれず、低コストでの運用につながります。

「基準価額」と「評価額」を理解しよう!

投資信託を行うにあたり、「基準価額」と「評価額」について知っておく必要があります。

私は全くわかりませんでした笑

基準価額は、投資信託を売買する時の基準となるもの。

評価額は、自身が保有している投資信託の価値を評価するもの。

やっぱりわかりづらいですよね?

では、少しづつ丁寧に見ていきましょう。

基準価額

「基準価額」について、私なりに調べてみて、簡単にまとめてみました。

押さえて欲しいのは次の3点。

- 「基準価額」とは投資信託の値段。投資信託を購入・換金する際は、基準価格で取引する。

- 「基準価額」は委託会社によって毎営業日ごとに算出される。

- 投資信託の取引を行う際の単位は「口(くち)」。

- 一般的に1万口あたりの価格を公表

基準価額の算出方法

「基準価額」の算出方法は、投資信託の資産のうち、投資家に帰属する額を「純資産総額」といいます。この純資産総額を投資信託の総口数で割ると、一口あたりの価額が「基準価額」というわけです。

ちなみに、純資産の算出方法は、「純資産=総資産ー諸経費」です。なお、先に説明している”信託報酬”はこの諸経費に含まれます。

投資信託の計算方法(何口(くち)購入出来るか?)

また、投資信託を購入する際、何口購入出来るのか?

計算式 「投資資金÷基準価格×10,000=口数」

例えば、100,000円で基準価格13,000円の商品は何口(くち)購入できるのか?

計算式 投資資金100,000円 ÷ 基準価格13,000円 × 10,000口 = 76,923口

評価額

今まで購入してきた投資信託が、今売ったらいくらになるのか?これを表すのが「評価額」です。「時価単価」とも呼ばれるものです。

評価額=口数×基準価額✖️(1ー留保額率)÷10,000口

また、時間単価とは評価額を10,000口あたりに基準化したものになります。

よって、

時間単価=評価額÷口数✖️10,000口

となります。

おすすめは「SBI証券」!

おすすめの証券会社は「SBI証券」です。

理由は、取り扱っている投資信託が約2,600本(2020/4/1現在)と多く、ほぼすべての投資信託が「1銘柄100円」から購入が可能なんです。投資初心者が低額から始めることが出来ます。

また、SBI銀行との連携が簡単で便利。これ、すごく重要なこと。金融機関との連携が悪いと、取引を行うこと自体がストレスとなってしまいます。

ネット銀行などに抵抗が無い方、すでにSBI銀行に口座がある方は、SBI証券がおすすめです。

100円から始めてみたよ!

2021年11月22日から100円で毎日積立を実際にやっています。

毎日積立と言っても、証券会社の営業日に注文・購入することになるので、実際の1か月あたり購入額は2,500円~2,600円程度です。学生だったり、社会人であっても、コンビニや自販機で飲み物購入を我慢すればまかなえます笑

2022年3月5日時点での実績はこんな感じです。

同じタイミングに同じ金額を運用すると、国内、全世界、米国でどれくらいの差が生じるのか見たくて、この3商品を選びました。

今はマイナスになっていますが、保有し続けるとどうなるか?乞うご期待!笑

さいごに

いかがでした?最後まで読んでくれてありがとうございます。

投資信託の仕組みについて、少しでも理解してもらえたら嬉しいです。

投資信託をうまく運用するやり方として、「つみたてNISA」や「iDeco」があります。

政府が用意している減税制度を利用することで、賢く積み立てていくこともできますので、金融リテラシーを身につけていきましょう。

ありがとうございました!

「手数料」を制するものは「投資信託」を制す!笑